Die Sozialversicherung bildet das Rückgrat des deutschen Sozialsystems und schützt Bürgerinnen und Bürger vor den finanziellen Folgen von Krankheit, Arbeitslosigkeit, im Alter und im Pflegefall. Jährlich werden die sogenannten Rechengrößen neu festgelegt, um diese an die allgemeine Einkommensentwicklung anzupassen. Dieser Artikel beleuchtet die wichtigsten Zahlen und Sätze für das Jahr 2022 und gibt einen Überblick über die Beitragsbemessungsgrenzen, die Versicherungspflichtgrenze sowie die verschiedenen Beitragssätze.

Entwicklung der Sozialversicherungs-Rechengrößen 2022

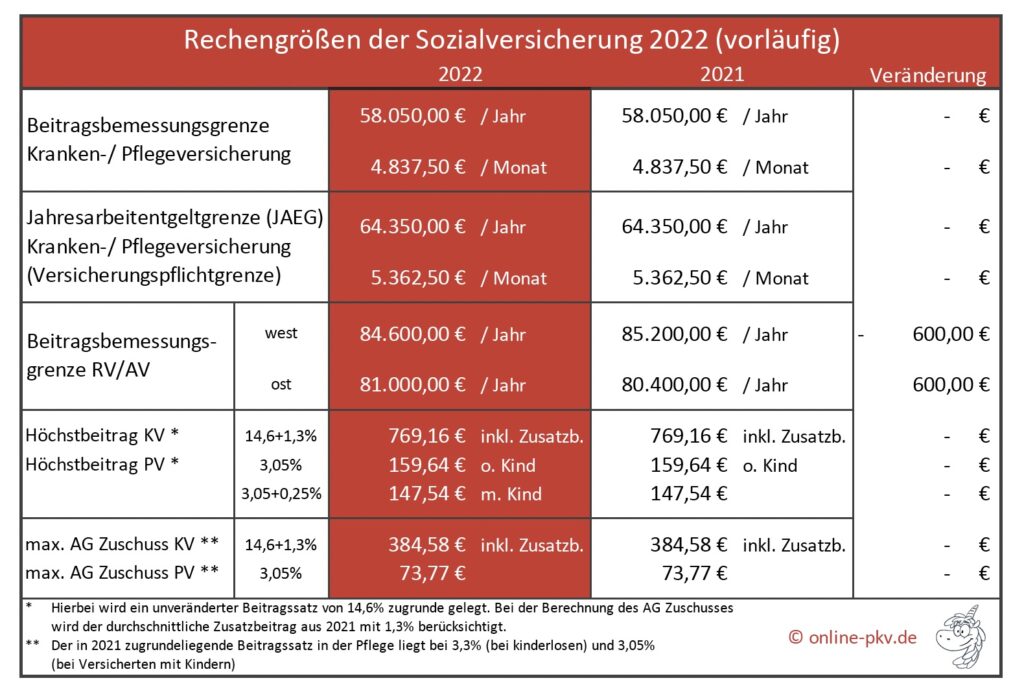

Das Bundesministerium für Arbeit und Soziales hat im September 2021 den Referentenentwurf zur Sozialversicherungs-Rechengrößenverordnung für 2022 vorgelegt. Diese Verordnung tritt in Kraft, sobald sie vom Bundeskabinett beschlossen und von den Bundesländern zugestimmt wurde. Die Anpassung der Rechengrößen basiert auf der Lohnentwicklung des Vorjahres, welche 2020 bei bundesweit -0,15 Prozent lag. Dies führt zu einer leichten Absenkung der Beitragsbemessungsgrenzen in der Renten- und Arbeitslosenversicherung, während sie in der Kranken- und Pflegeversicherung unverändert bleiben.

Versicherungspflichtgrenze in der Gesetzlichen Krankenversicherung

Die Versicherungspflichtgrenze, auch Jahresarbeitsentgeltgrenze genannt, ist entscheidend dafür, ob Arbeitnehmer in der gesetzlichen Krankenversicherung (GKV) pflichtversichert sind oder sich privat versichern können. Für 2022 liegt diese Grenze bundesweit einheitlich bei 64.350 Euro pro Jahr (5.362,50 Euro monatlich). Liegt das Gehalt über dieser Grenze, besteht die Wahlmöglichkeit zwischen einer freiwilligen Mitgliedschaft in der GKV oder einem Wechsel in die private Krankenversicherung (PKV). Beamte und Selbstständige haben grundsätzlich die Möglichkeit, sich privat zu versichern.

Die Beitragsbemessungsgrenze in der Kranken- und Pflegeversicherung bleibt 2022 ebenfalls bei 58.050 Euro jährlich bzw. 4.837,50 Euro monatlich.

| Ab 1.1.2003 privat versichert | Vor 1.1.2003 privat versichert | |

|---|---|---|

| Monat | Jahr | |

| Kranken- und Pflegeversicherung | 5.362,50 | 64.350 |

Beitragsbemessungsgrenzen in Renten- und Arbeitslosenversicherung

Die Beitragsbemessungsgrenze definiert das Höchsteinkommen, bis zu dem Sozialversicherungsbeiträge erhoben werden. Einkommen oberhalb dieser Grenze ist beitragsfrei. Für die Renten- und Arbeitslosenversicherung erfahren die Grenzen 2022 eine regionale Differenzierung:

- Westdeutschland: Die Beitragsbemessungsgrenze sinkt auf 7.050 Euro monatlich (84.600 Euro jährlich).

- Ostdeutschland: Die Beitragsbemessungsgrenze steigt auf 6.750 Euro monatlich (81.000 Euro jährlich).

| West | Ost | |||

|---|---|---|---|---|

| Monat | Jahr | Monat | Jahr | |

| Rentenversicherung | 7.050 | 84.600 | 6.750 | 81.000 |

| Arbeitslosenversicherung | 7.050 | 84.600 | 6.750 | 81.000 |

| Kranken- und Pflegevers. | 4.837,50 | 58.050 | 4.837,50 | 58.050 |

Diese Grenzen sind besonders relevant für Arbeitnehmer, deren Gehalt über den jeweiligen Werten liegt, da sich ihre Beiträge nicht weiter erhöhen.

Beitragssätze der Gesetzlichen Sozialversicherung 2022

Die Beitragssätze legen den prozentualen Anteil des Bruttoeinkommens fest, der in die verschiedenen Zweige der Sozialversicherung eingezahlt werden muss.

- Krankenversicherung: Der allgemeine Beitragssatz beträgt 14,6 % zuzüglich eines kassenindividuellen Zusatzbeitrags. Bei ermäßigtem Beitragssatz liegt dieser bei 14,0 %. Arbeitgeber und Arbeitnehmer teilen sich diese Kosten in der Regel zur Hälfte.

- Pflegeversicherung: Der Beitragssatz beträgt 3,05 %. Für Kinderlose über 23 Jahre kommt ein Zuschlag von 0,35 % hinzu, der allein vom Arbeitnehmer zu tragen ist.

- Rentenversicherung: Der Beitragssatz liegt bei 18,6 %.

- Arbeitslosenversicherung: Der Beitragssatz beträgt 2,4 %.

| in Prozent | |

|---|---|

| Rentenversicherung | 18,6 |

| Arbeitslosenversicherung | 2,4 |

| Krankenversicherung, allgemeiner Beitragssatz | 14,6 + Zusatzbeitrag |

| Krankenversicherung, ermäßigter Beitragssatz | 14,0 + Zusatzbeitrag |

| Pflegeversicherung | 3,05 |

| Zuschlag für Kinderlose über 23 Jahre in der Pflegeversicherung | 0,35 (allein vom Arbeitnehmer zu tragen) |

Sonderregelungen: Mini- und Midi-Jobs

Für Geringverdiener gibt es spezielle Regelungen:

- Mini-Job: Bis zu einem monatlichen Gehalt von 450 Euro fallen keine Sozialversicherungsbeiträge an.

- Midi-Job: In diesem Bereich, der sich auf Einkommen zwischen 450,01 Euro und 1.300,00 Euro erstreckt, zahlen Arbeitnehmer nur einen reduzierten Beitragssatz, während der Arbeitgeber die vollen Beiträge leistet.

Die Grenzen für Mini- und Midi-Jobs wurden zum 1. Januar 2023 angepasst. Die “Geringfügigkeitszone” liegt nun bis 520,00 Euro und die “Midi-Zone” zwischen 520,01 und 1.600,00 Euro.

Bezugsgröße und Mindestbemessungsgrundlage

Die Bezugsgröße in der Sozialversicherung dient als Rechengröße für verschiedene Werte. Für 2022 beträgt sie monatlich 3.290 Euro. Das vorläufige Durchschnittsentgelt für 2020 lag bei 39.167 Euro.

Aus der Bezugsgröße leitet sich die Mindestbemessungsgrundlage für Selbstständige mit geringem Einkommen ab. Diese beträgt 2022 monatlich 1.096,67 Euro.

Arbeitgeberzuschüsse in der PKV

Für privat krankenversicherte Arbeitnehmer zahlen Arbeitgeber einen Zuschuss. Dieser ist für die Krankenversicherung maximal auf 379,74 Euro und für die Pflegeversicherung auf 73,77 Euro begrenzt.

Die jährliche Anpassung der Rechengrößen ist ein wichtiger Prozess, um die Solidarität und Leistungsfähigkeit des deutschen Sozialversicherungssystems aufrechtzuerhalten. Für Arbeitnehmer und Arbeitgeber ist es ratsam, sich über die aktuellen Werte informiert zu halten, um Beiträge korrekt berechnen und finanzielle Planungen treffen zu können.