Stellen Sie sich vor: Sie haben eine brillante Geschäftsidee. Ihre Vision ist kristallklar, und Sie arbeiten mit Leidenschaft und viel Kaffee (okay, vielleicht mehr Kaffee). Ihre Tabellenkalkulationen quellen über vor Prognosen, Zielen und ein wenig Wunschdenken. Doch dann schleicht sich die nagende Frage ein – wann werde ich damit tatsächlich Geld verdienen? Keine Sorge, das kennen wir alle.

Hier kommt die Break-Even-Analyse ins Spiel. Nein, das ist nicht nur ein steifes Finanz-Schlagwort, um wichtig zu klingen. Es ist der Moment der Wahrheit für Ihr Unternehmen. Einfach ausgedrückt, sagt Ihnen eine Break-Even-Analyse, wie viel Sie verkaufen müssen, um nicht mehr Geld zu verlieren und stattdessen etwas für sich selbst zu behalten. Sie beantwortet die ultimative Frage: Wann decken meine Einnahmen endlich meine Ausgaben?

Das ist doch bahnbrechend, oder? Eine Break-Even-Analyse-Vorlage kann diesen Prozess vereinfachen, indem sie es Ihnen ermöglicht, Daten mühelos einzugeben und aufschlussreiche Analysen zu erstellen. Klingt gut? Schnappen Sie sich Ihren Taschenrechner (oder einfach eine Tasse Kaffee) und legen wir los.

Was ist eine Break-Even-Analyse?

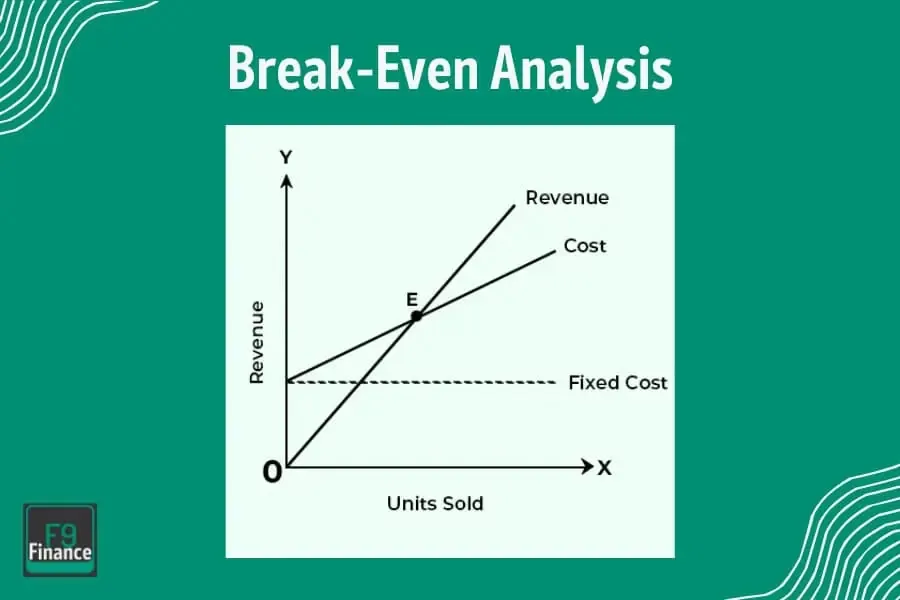

Infografik zur Break-Even-AnalyseIm Kern beantwortet die Break-Even-Analyse eine einfache Frage: Wann hört Ihr Unternehmen auf, Ihr Bankkonto zu leeren, und fängt tatsächlich an, Geld zu verdienen? Stellen Sie es sich so vor: Wenn Ihr Unternehmen ein undichtes Ruderboot ist, ist der Break-Even-Punkt der Moment, in dem Sie endlich genug Wasser ausgeschöpft haben, um nicht mehr zu sinken. Sie gewinnen noch kein Rennen, aber Sie halten sich zumindest über Wasser. Die Verwendung einer Analysevorlage kann Unternehmen dabei helfen, ihren Break-Even-Punkt leicht zu bestimmen.

Infografik zur Break-Even-AnalyseIm Kern beantwortet die Break-Even-Analyse eine einfache Frage: Wann hört Ihr Unternehmen auf, Ihr Bankkonto zu leeren, und fängt tatsächlich an, Geld zu verdienen? Stellen Sie es sich so vor: Wenn Ihr Unternehmen ein undichtes Ruderboot ist, ist der Break-Even-Punkt der Moment, in dem Sie endlich genug Wasser ausgeschöpft haben, um nicht mehr zu sinken. Sie gewinnen noch kein Rennen, aber Sie halten sich zumindest über Wasser. Die Verwendung einer Analysevorlage kann Unternehmen dabei helfen, ihren Break-Even-Punkt leicht zu bestimmen.

Es geht darum: Ihr Unternehmen hat Fixkosten (wie Miete, Ausrüstung und die WLAN-Rechnung, die Sie nicht gerne bezahlen), variable Kosten (wie Material oder Zutaten) und Einnahmen (die Gelder, die aus Verkäufen hereinströmen). Eine Break-Even-Analyse berechnet diese Zahlen, um herauszufinden, wann Ihre Einnahmen und Ausgaben endlich übereinstimmen. Kein Gewinn, kein Verlust – einfach ausgeglichen.

Warum ist sie wichtig?

Ihren Break-Even-Punkt zu kennen, ist nicht nur eine lustige Mathematikübung (denn wer hat dafür schon Zeit?). Es ist von entscheidender Bedeutung, weil es Ihnen Klarheit verschafft. Wenn Sie Ihr Produkt bepreisen, wissen Sie, was auf der Grundlage Ihrer Kosten realistisch ist. Wenn Sie Ihr Budget planen, können Sie entscheiden, wie viel Sie für Marketing oder neue, glänzende Ausrüstung ausgeben können. Gewinnprognosen? Es ist der Ausgangspunkt für diese Berechnungen.

Ohne eine Break-Even-Analyse stochern Sie im Grunde im Dunkeln – Sie raten bei der Preisgestaltung, hoffen, dass sich Ihre Kosten auf magische Weise ausgleichen, und beten, dass Geld auftaucht. Spoiler-Alarm: Das ist keine Gewinnstrategie. Diese Zahl im Vordergrund zu haben, bedeutet, dass Sie Entscheidungen treffen, die auf Fakten basieren, nicht auf Bauchgefühlen. Und für Ihren Geldbeutel gewinnen Fakten immer.

Beispiel einer Break-Even-Analyse

Okay, all diese Theorie ist großartig, aber wie funktioniert das im wirklichen Leben? Stellen Sie sich vor, Sie betreiben ein gemütliches kleines Café. Sie haben einen fantastischen Cappuccino und Stammgäste, die praktisch an Ihren Tischen leben, aber Sie müssen herausfinden, wie viele Lattes Sie verkaufen müssen, um die Türen offen zu halten.

Zuerst die Fixkosten. Ihre Miete, Barista-Gehälter, Nebenkosten und andere nicht verhandelbare Posten belaufen sich auf 5.000 € pro Monat. Dann haben Sie Ihre variablen Kosten pro Latte – sagen wir 2 € für Kaffeebohnen, Milch und den schicken To-Go-Becher. Sie verlangen 5 € pro Latte, was bedeutet, dass Ihr Deckungsbeitrag (Verkaufspreis minus variable Kosten) 3 € pro Getränk beträgt.

Jetzt ist es Zeit, die Mathematik zu machen. Teilen Sie Ihre Fixkosten durch den Deckungsbeitrag:

Break-Even-Punkt = 5.000 € ÷ 3 € = 1.667 Lattes.

Ja, Sie müssen diesen Monat 1.667 Lattes verkaufen, nur um Ihre Kosten zu decken. Bei Latte Nr. 1.668 machen Sie endlich Gewinn. Aber diese Zahl zu kennen, hat große Vorteile. Jetzt können Sie Ihre Preise anpassen, Kosten senken (vielleicht sind diese schicken Becher doch nicht so notwendig) oder eine umwerfende Marketingkampagne starten, um Ihre Verkaufsziele schneller zu erreichen.

Schlüsselkomponenten der Break-Even-Analyse

Gut, lassen Sie es uns aufschlüsseln. Das Verständnis der Break-Even-Analyse läuft darauf hinaus, die vier Hauptakteure im Spiel zu kennen. Fixkosten, variable Kosten, Verkaufspreis pro Einheit und Deckungsbeitrag sind hier die Stars. Sobald Sie diese verstanden haben, ist die Break-Even-Formel ein Kinderspiel. Die Deckungsbeitragsquote (DBQ) hilft bei der Bestimmung des Break-Even-Punkts für den Umsatz, indem sie den Prozentsatz des Umsatzes darstellt, der nach Berücksichtigung der variablen Kosten verbleibt.

Fixkosten

Fixkosten sind die nicht verhandelbaren Posten. Dies sind die Ausgaben, die Sie aufbringen müssen, egal wie viel (oder wie wenig) Ihr Unternehmen verkauft. Denken Sie an Miete, Nebenkosten, Gehälter, Versicherungen oder das monatliche Abonnement für eine Software, von der Sie geschworen haben, dass sie Ihr Leben verändern würde. Es ist im Grunde das Zeug, das Ihr Portemonnaie zum Weinen bringt, egal ob Sie null Produkte oder tausend verkaufen.

Nehmen wir an, Sie haben eine kleine Boutique. Ihre monatliche Miete beträgt 2.000 €, Ihre Angestelltengehälter 4.000 € und die Nebenkosten weitere 500 €. Das sind 6.500 € an Fixkosten. Diese Kosten bleiben unverändert, es sei denn, Sie planen, jemanden zu entlassen oder, ich weiß nicht, keine Miete mehr zu zahlen (aber viel Glück dabei, das Ihrem Vermieter zu erklären).

Variable Kosten

Variable Kosten sind die Chamäleons Ihrer Geschäftsausgaben. Sie steigen oder fallen je nachdem, wie viel Sie produzieren oder verkaufen. Wenn Sie zum Beispiel eine Bäckerei betreiben, könnten Ihre variablen Kosten Mehl, Zucker, Butter und Verpackung umfassen. Oder, wenn Sie ein Verkaufsteam leiten, könnten es Provisionen sein.

Deshalb sind sie wichtig: Je mehr Sie produzieren oder verkaufen, desto höher sind Ihre variablen Kosten. Wenn Sie 100 Kekse backen, benötigen Sie 100 Teigportionen. Aber wenn die Catering-Bestellung auf 200 Kekse steigt, raten Sie mal? Sie verdoppeln Ihre Zutatenkosten. Variable Kosten sind direkt an die Produktion gebunden, daher sind sie super wichtig, um Ihren Preis pro Produkt zu ermitteln. Zusätzlich tragen auch direkte Arbeitskosten, die mit der Anzahl der produzierten Einheiten schwanken, zu den gesamten variablen Kosten bei.

Verkaufspreis pro Einheit

Nun zum spaßigen Teil – was verlangen Sie vom Kunden? Der Verkaufspreis pro Einheit kann Ihr Geschäftsergebnis entscheidend beeinflussen. Ihr Verkaufspreis pro Einheit muss hoch genug sein, um nicht nur Ihre Kosten zu decken, sondern Ihnen auch etwas Gewinn zu lassen.

Billige Preise mögen gut klingen, um Kunden anzulocken, aber es kann nach hinten losgehen, wenn Ihr Stückpreis Ihre Ausgaben nicht deckt. Wenn es zum Beispiel 10 € kostet, ein Produkt herzustellen, und Sie es für 9 € verkaufen, herzlichen Glückwunsch, Sie verlieren langsam Geld. Und kein noch so enthusiastisches High-Five von zufriedenen Kunden wird das beheben. Legen Sie Ihren Preis mit Bedacht fest.

Deckungsbeitrag

Hier kommt die magische Mathematik ins Spiel. Der Deckungsbeitrag ist das, was Ihnen übrig bleibt, nachdem Sie Ihre variablen Kosten pro Einheit vom Verkaufspreis abgezogen haben. Es ist das Barpolster, das jeder Verkauf hinterlässt, um Ihnen zu helfen, Ihre Fixkosten zu decken (und schließlich einen Gewinn zu erzielen).

Hier ist ein kurzes Beispiel mit einem Latte eines Cafés. Wenn Sie 5 € für einen Latte verlangen und 2 € für Kaffeebohnen, Milch und den Becher anfallen, beträgt Ihr Deckungsbeitrag 3 € pro Latte. Diese 3 € gehen an die Deckung der Miete, die Bezahlung Ihres Barista und hoffentlich dazu, Ihnen nach Begleichung aller Rechnungen mit Gewinnen ein Lächeln ins Gesicht zu zaubern.

Die Formel

Nachdem wir nun alle Teile beisammen haben, ist es Zeit, sie zusammenzufügen. Hier ist die einfache, aber leistungsstarke Formel für den Break-Even-Punkt:

Break-Even-Punkt = Fixkosten ÷ Deckungsbeitrag

Das hier ist Ihr Fahrplan zur finanziellen Klarheit. Setzen Sie Ihre Zahlen ein, und Sie wissen genau, wie viele Einheiten Sie verkaufen müssen, um aufzuhören, Geld zu verlieren, und anzufangen, es zu verdienen. Bleiben Sie dran, denn die nächsten Schritte zeigen Ihnen, wie Sie diese Zahlen wie ein Profi berechnen können!

Kostenlose Excel-Vorlage für die Break-Even-Analyse

F9Finance_Break_Even_Analysis_TemplateDownload

Schritt-für-Schritt-Anleitung zur Nutzung der Vorlage für die Break-Even-Analyse

Den Break-Even-Code zu knacken, klingt einschüchternd, aber glauben Sie mir, es ist einfacher, als Sie denken. Wir gehen es Schritt für Schritt durch, wobei eine kleine Bäckerei unser Hauptbeispiel ist. Machen Sie sich bereit, einige Zahlen zu knacken (oder zumindest zu nicken, während Ihr Taschenrechner die Arbeit erledigt). Analysevorlagen können Unternehmen helfen, die finanzielle Rentabilität und Profitabilität zu bewerten.

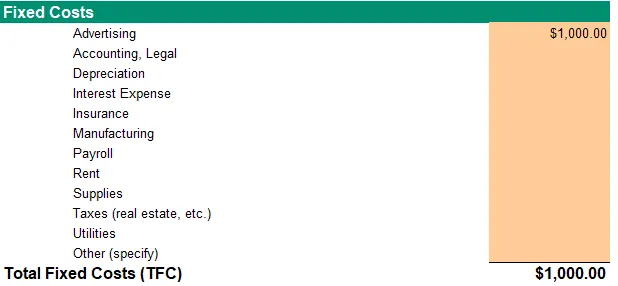

Schritt 1: Fixkosten erfassen

Berechnung der Fixkosten in meiner Vorlage für die Break-Even-AnalyseZuerst einmal listen Sie alle Ausgaben auf, die Sie bezahlen müssen, egal wie viel Brot Sie verkaufen. Dies sind Ihre Fixkosten. Betrachten Sie sie als die Rechnungen, denen es egal ist, ob Sie einen schlechten Verkaufstag hatten – sie warten wie ein Uhrwerk auf Sie.

Berechnung der Fixkosten in meiner Vorlage für die Break-Even-AnalyseZuerst einmal listen Sie alle Ausgaben auf, die Sie bezahlen müssen, egal wie viel Brot Sie verkaufen. Dies sind Ihre Fixkosten. Betrachten Sie sie als die Rechnungen, denen es egal ist, ob Sie einen schlechten Verkaufstag hatten – sie warten wie ein Uhrwerk auf Sie.

Für unsere Bäckerei könnten die Fixkosten etwa so aussehen:

- Miete: 1.500 € pro Monat

- Mitarbeitergehälter: 2.000 € pro Monat

- Nebenkosten: 300 € pro Monat

- Versicherung: 200 € pro Monat

Gesamte Fixkosten = 4.000 € pro Monat.

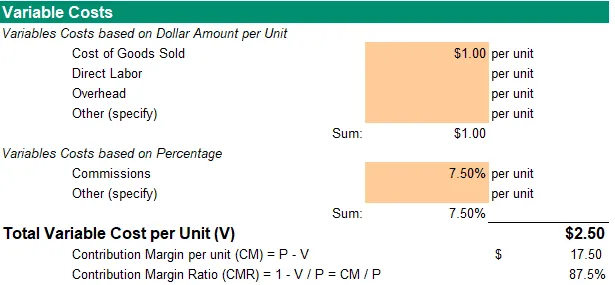

Schritt 2: Variable Kosten pro Einheit berechnen

Berechnung der variablen Kosten pro EinheitNun ermitteln Sie, was es kostet, ein Laib Brot herzustellen. Dies sind Ihre variablen Kosten – die Ausgaben, die steigen, je mehr Sie backen und verkaufen.

Berechnung der variablen Kosten pro EinheitNun ermitteln Sie, was es kostet, ein Laib Brot herzustellen. Dies sind Ihre variablen Kosten – die Ausgaben, die steigen, je mehr Sie backen und verkaufen.

Für einen Laib Brot könnten die variablen Kosten unserer Bäckerei sein:

- Mehl: 0,50 €

- Zucker und Hefe: 0,20 €

- Verpackung: 0,30 €

Variable Kosten pro Laib = 1,00 €.

Schritt 3: Verkaufspreis pro Einheit festlegen

Als Nächstes legen Sie fest, wie viel Sie für jeden Laib verlangen werden. Dies ist Ihr Verkaufspreis pro Einheit. Setzen Sie den Preis zu niedrig an, verschenken Sie im Grunde Brot; setzen Sie ihn zu hoch an, und Kunden könnten Sie ignorieren.

Nehmen wir an, unsere Bäckerei verlangt 3,50 € pro Laib Brot. Dieser Preis deckt die Kosten der Zutaten, mit etwas Spielraum, um die Fixkosten zu decken und einen Gewinn zu erzielen.

Schneller Tipp: Wenn Sie gerade erst anfangen, stellen Sie sicher, dass Ihr Preis sowohl die Produktionskosten als auch eine Gewinnspanne widerspiegelt. Schließlich ist es gut, den Break-Even zu erreichen, aber Geld zu verdienen ist besser. Für alle, die tiefer in die Materie eintauchen möchten, kann ein Excel-Formel-Kurs helfen, solche Berechnungen noch effizienter durchzuführen.

Schritt 4: Deckungsbeitrag ermitteln

Dies ist einfache Mathematik; kein Stress! Ihr Deckungsbeitrag ist die Differenz zwischen Ihrem Verkaufspreis und den variablen Kosten pro Einheit. Für jeden Laib, den Sie verkaufen, bleibt so viel Geld übrig, um Ihre Fixkosten zu decken.

Mit unserem Bäckereibeispiel:

- Verkaufspreis pro Laib = 3,50 €

- Variable Kosten pro Laib = 1,00 €

- Deckungsbeitrag = 3,50 € – 1,00 € = 2,50 € pro Laib.

Das bedeutet, jeder Laib Brot, den Sie verkaufen, bringt 2,50 € zur Deckung der Fixkosten ein.

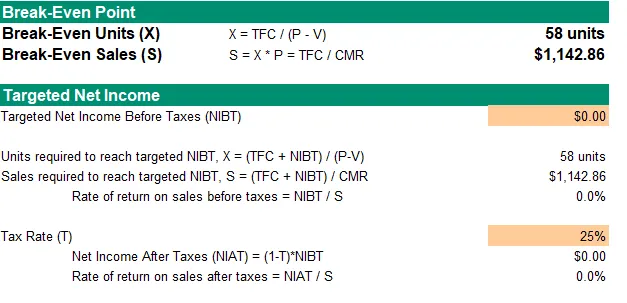

Schritt 5: In die Formel einsetzen

Berechnung des Break-Even-PunktsJetzt zum Hauptereignis. Nehmen Sie Ihre gesamten Fixkosten und teilen Sie sie durch den Deckungsbeitrag, um Ihren Break-Even-Punkt zu finden.

Berechnung des Break-Even-PunktsJetzt zum Hauptereignis. Nehmen Sie Ihre gesamten Fixkosten und teilen Sie sie durch den Deckungsbeitrag, um Ihren Break-Even-Punkt zu finden.

Break-Even-Punkt = Fixkosten ÷ Deckungsbeitrag

Für unsere Bäckerei:

- Fixkosten = 4.000 €

- Deckungsbeitrag = 2,50 €

Break-Even-Punkt = 4.000 € ÷ 2,50 € = 1.600 Laibe Brot.

Übersetzung? Um Ihre Kosten zu decken, müssen Sie diesen Monat 1.600 Laibe Brot backen und verkaufen. Verkaufen Sie Laib Nr. 1.601, und Sie befinden sich in der Gewinnzone. (Gehen Sie ruhig, machen Sie einen kleinen Freudentanz.)

Schritt 6: Analysieren und Anpassen

Sie haben Ihren Break-Even-Punkt – und nun? Diese Zahl ist Ihre Basislinie, aber sie ist auch ein Werkzeug, um intelligentere Geschäftsentscheidungen zu treffen.

- Könnten Sie Ihren Preis anpassen? Vielleicht reduziert die Erhöhung Ihres Preises auf 4 € pro Laib die Anzahl der Laibe, die Sie verkaufen müssen.

- Können Sie Kosten senken? Der Wechsel zu Großhandelsmehl oder die Neuverhandlung der Miete könnte Ihre Fix- oder variablen Kosten senken.

- Was passiert bei ehrgeizigeren Zielen? Angenommen, Sie möchten Ihre Bäckerei erweitern. Die Kenntnis Ihres Break-Even-Punkts kann Ihnen auch dabei helfen, dies zu planen. Für die Berechnung im linearen CVP-Modell bleibt der Verkaufspreis pro Einheit konstant.

Und vergessen Sie nicht, verschiedene Szenarien zu testen. Was, wenn Ihre Verkäufe eine Woche lang zurückgehen? Was, wenn Sie ein zweites Produkt hinzufügen, wie Zimtschnecken? Die Zahlen im Voraus zu berechnen, gibt Ihnen die Zuversicht, mit unerwarteten Herausforderungen umzugehen.

Praxisbeispiele

Nichts lässt ein Konzept besser haften, als es in Aktion zu sehen. Hier sind zwei Beispiele aus dem wirklichen Leben für die Break-Even-Analyse in verschiedenen Branchen. Jedes Beispiel verdeutlicht, wie dieses Tool bessere Entscheidungen und letztendlich finanziellen Erfolg fördern kann. Schwankungen im Verkaufsvolumen können die Break-Even-Punkte und die Gesamtrentabilität erheblich beeinflussen, was es entscheidend macht, das Verkaufsvolumen in umfassenden Analysen der Produktpreisgestaltung und Kostenstrukturen zu berücksichtigen.

Fallstudie 1: Ein freiberuflicher Grafikdesigner

Lernen Sie Jamie kennen, einen freiberuflichen Grafikdesigner. Jamie ist talentiert, motiviert und bis über beide Ohren in “Exposure”-Aufträgen versunken (lustige Tatsache, Exposure zahlt keine Miete). Jamie muss herausfinden, wie viele Kunden sie jeden Monat braucht, nur um über die Runden zu kommen.

Hier ist die Aufschlüsselung von Jamies Kosten:

- Fixkosten:

- Abonnement für Designsoftware: 60 €/Monat

- Internet- und Telefonrechnungen (dediziert für die Arbeit): 100 €/Monat

- Abschreibung auf Laptop und Tablet: 50 €/Monat

- Marketingausgaben (Website-Hosting, Domain-Gebühren): 40 €/Monat

- Gesamte Fixkosten = 250 €

- Variable Kosten pro Projekt:

- Druckmaterialien (für Kundenportfolios): 10 €

- Gelegentliche Stockbilder oder Schriftarten: 5 €

- Durchschnittliche variable Kosten pro Projekt = 15 €

Jamie verlangt 150 € pro Designprojekt, sodass der Deckungsbeitrag der Verkaufspreis minus die variablen Kosten ist:

150 € – 15 € = 135 € pro Projekt.

Nun zur Formel:

Break-Even-Punkt = Fixkosten ÷ Deckungsbeitrag

250 € ÷ 135 € = 1,85, was bedeutet, dass Jamie mindestens 2 Kunden pro Monat buchen muss, nur um die Kosten zu decken. Alles darüber – hallo, Gewinnspanne!

Fallstudie 2: Ein kleines Café

Als Nächstes haben wir Maria, die ein gemütliches Café betreibt, das sich auf handgemachten Kaffee und Gebäck spezialisiert hat. Das Geschäft läuft stetig, aber Maria möchte verstehen, warum ihr Bankkonto nicht so wächst, wie sie es sich erhofft hatte. Spoiler-Alarm – ihre Preisgestaltung war der Übeltäter.

Fixkosten:

- Miete: 2.000 €/Monat

- Nebenkosten: 500 €/Monat

- Personalgehälter: 3.000 €/Monat

- Gesamte Fixkosten = 5.500 €/Monat

Variable Kosten pro Latte:

- Kaffeebohnen, Milch und Tassen = 1,50 € pro Getränk

Maria verkauft ihren Signature-Latte für 4,50 €, was ihr einen Deckungsbeitrag von:

4,50 € – 1,50 € = 3,00 € pro Latte.

Die Zahlen berechnen:

Break-Even-Punkt = Fixkosten ÷ Deckungsbeitrag

5.500 € ÷ 3,00 € = 1.834 Lattes pro Monat.

Zu Marias Entsetzen betrugen ihre monatlichen Verkäufe durchschnittlich nur 1.700 Lattes. Hut ab, dass sie nah dran war, aber nah dran zahlt die Rechnungen nicht. Durch leichte Preisanpassungen (Erhöhung des Latte-Preises auf 5,00 €) und das Bündeln von Getränken mit Gebäck für Upselling konnte Maria die Wende herbeiführen. Der aktualisierte Deckungsbeitrag von 3,50 € senkte ihren Break-Even-Punkt auf 1.572 Lattes. Maria war endlich in den schwarzen Zahlen!

Expertenkommentar und wichtige Erkenntnisse

- Übersehene Kosten identifizieren: Jamies Break-Even-Analyse erinnerte sie daran, Abschreibungen und Marketingkosten zu berücksichtigen – leicht zu übersehende Ausgaben, die dennoch den Cashflow beeinflussen. Ebenso übersah Maria den subtilen Einfluss ihrer Preisstruktur, bis sie die Zahlen durchrechnete.

- Saisonale Anpassungen: Maria bemerkte auch, dass ihre Verkäufe im Januar zurückgingen. Profi-Tipp? Nutzen Sie die Break-Even-Analyse, um saisonale Tiefs zu planen oder Preise im Voraus anzupassen.

- Szenarien testen: Sowohl Jamie als auch Maria profitierten davon, ihre Strategien anzupassen. Ob es darum geht, Preise anzupassen oder variable Kosten zu senken, eine einfache Break-Even-Berechnung kann Möglichkeiten für bessere Entscheidungen aufzeigen.

Unterm Strich? Flexibilität und Bewusstsein sind die Kraftpakete, um Ihre Zahlen von gut zu fantastisch zu machen.

Häufige Fehler bei der Break-Even-Analyse vermeiden

Sie haben Ihren Taschenrechner hochgefahren und Ihre Tabelle sieht scharf aus, aber bevor Sie sich selbst zum Finanzmagier erklären, sprechen wir über die häufigsten Fallen, in die Unternehmen tappen. Die Break-Even-Analyse ist nicht gerade narrensicher – besonders, wenn Sie, nun ja, ein Narr dabei sind.

1. Versteckte Kosten vergessen

Die Sache mit den “kleinen” Kosten ist: Sie summieren sich schneller, als Sie “Überziehungsgebühr” sagen können. Das Übersehen von Ausgaben wie Versicherungen, Büromaterial oder der schicken Planungssoftware, für die Sie sich angemeldet haben, kann Ihre Berechnungen völlig verfälschen. Stellen Sie sich diese versteckten Kosten wie Krümel unter Ihren Sofakissen vor – scheinbar unsichtbar, bis sie Ihre ganze Stimmung verderben.

Profi-Tipp: Tauchen Sie tief in Ihre Ausgaben ein. Wenn Sie unsicher sind, gehen Sie davon aus, dass Sie etwas vergessen haben, und überprüfen Sie Ihre Buchhaltung noch einmal. Fehlende Kosten können den Unterschied zwischen gerade so durchkommen und in den Bankrott rutschen ausmachen.

2. Unrealistische Preise festlegen

“Ich mache alles spottbillig, damit mehr Kunden kaufen” – sagte jeder zum Scheitern verurteilte Geschäftsinhaber, kurz bevor er ausbrannte. Produkte oder Dienstleistungen unter den Kosten zu verkaufen, mag wie ein solider Plan klingen, um die Massen anzulocken, aber was Sie tatsächlich tun, ist, die Einkäufe der Leute mit Ihrem hart verdienten Geld zu subventionieren. Großzügig, aber nicht nachhaltig.

Profi-Tipp: Preis so festlegen, dass nicht nur Ihre Kosten, sondern auch der Gewinn, den Sie tatsächlich behalten möchten, gedeckt sind. Kunden, die Ihre Arbeit schätzen, werden bleiben, und Schnäppchenjäger, die Sie im Stich lassen, waren es sowieso nicht wert.

3. Unrealistische Verkaufsziele

Der Traum lebt. Sie werden im ersten Monat 5.000 Einheiten verkaufen, und die Welt wird Ihren Namen für immer kennen. Außer… nein. Ihre Break-Even-Analyse auf absurd rosigen Verkaufszahlen aufzubauen, ist wie eine Wanderroute zu planen, in der Annahme, der Weg gehe nur bergab. Optimismus ist großartig, aber lassen Sie uns etwas Realismus einstreuen, sollen wir?

Profi-Tipp: Beginnen Sie mit konservativen Schätzungen, besonders wenn Sie ein neues Produkt auf den Markt bringen oder gerade erst anfangen. Wenn die Verkäufe Ihre Prognose übertreffen, fantastisch! Aber setzen Sie nicht alles auf einen Lotteriegewinn-Erfolg.

4. Saisonale Schwankungen ignorieren

Jedes Unternehmen hat seine heißen und kalten Jahreszeiten (Wortspiel beabsichtigt). Restaurants wissen, dass der Januar den Dezember wahrscheinlich nicht übertreffen wird, und Einzelhändler fürchten den Einbruch nach den Feiertagen. Das Versäumnis, diese Rückgänge zu berücksichtigen, kann Sie in Schwierigkeiten bringen, wenn die Verkäufe schneller versiegen als eine Pfütze in der Sonne.

Profi-Tipp: Überprüfen Sie frühere Verkaufsdaten oder recherchieren Sie Branchentrends. Nutzen Sie diese Informationen, um ein Polster für die langsamen Monate aufzubauen. Vorbereitung schlägt Panik jedes Mal.

5. Sicherheitsmargen weglassen

Das Leben spielt sich ab, Budgets platzen, und das Unerwartete findet immer einen Weg, sich ungebeten einzuschleichen. Ohne eine Sicherheitsmarge in Ihrer Break-Even-Analyse kann ein kleines Problem zu einer ausgewachsenen Katastrophe werden.

Profi-Tipp: Fügen Sie Ihren Zahlen einen Puffer hinzu, um unerwartete Kosten oder langsamere Verkäufe als erwartet abzudecken. Stellen Sie sich ihn als Regenschirm vor – klar, Sie brauchen ihn vielleicht nicht jeden Tag, aber Sie werden froh sein, ihn zu haben, wenn es stürmisch wird.

Bonus-Tipp (mit einem Schuss Sarkasmus): Halten Sie Ihren Optimismus im Zaum

Wir lieben Ihren Enthusiasmus, wirklich, aber diese fröhliche “es kann nichts schiefgehen”-Einstellung wird die Rechnungen nicht bezahlen, wenn Sie blind für echte Risiken sind. Die Break-Even-Analyse ist Ihr Realitätscheck. Nehmen Sie ihn an. Wenn nichts anderes, ist er billiger als eine Therapie, nachdem Ihr Unternehmen außer Kontrolle geraten ist.

Fazit? Ein Unternehmen zu führen ist schon schwer genug, ohne Ihre Break-Even-Analyse zu sabotieren. Vermeiden Sie diese Anfängerfehler, und Sie sind bereits der Hälfte der Konkurrenz voraus.