Die private Altersvorsorge ist ein Eckpfeiler finanzieller Sicherheit im Alter. In diesem Kontext rückt die Alte Leipziger Rentenversicherung immer wieder ins Zentrum des Interesses, insbesondere der sogenannte Nettotarif oder die Nettopolice (HFR10). Dieser Beitrag beleuchtet detailliert die fondsgebundene Rentenversicherung der Alten Leipziger, um Ihnen eine fundierte Entscheidungsgrundlage zu bieten. Wenn Sie sich für die Rürup-Rente (Basisrente) der Alten Leipziger interessieren, können unsere speziellen Kundenbeispiele im Beitrag „Basisrente als Nettopolice“ wertvolle Einblicke geben.

Oftmals ist unseren Interessentinnen und Interessenten nicht ausreichend bewusst, welche erheblichen Vorteile eine Nettopolice gegenüber einer Bruttopolice bietet. Deshalb werden wir in diesem Artikel auch kurz den fundamentalen Unterschied zwischen diesen beiden Tarifarten erläutern und einen direkten Vergleich präsentieren. Unser umfassender Test der Alte Leipziger Rentenversicherung konzentriert sich auf fünf zentrale Parameter, die für die Beurteilung der Nettopolice entscheidend sind. Es ist uns wichtig zu betonen, dass wir in diesem Beitrag keine pauschale Empfehlung aussprechen können. Wie in unserem ausführlichen Beitrag zum „Der große ETF-Rentenversicherung Test“ dargelegt, hängt die Wahl des passenden Anbieters maßgeblich von Ihren individuellen Zielen, Wünschen und Vorstellungen an eine ETF-Rentenversicherung ab. Die hier betrachtete fondsgebundene Rentenversicherung der Alten Leipziger trägt den Namen „ALfonds – Fondsgebundene Rente (HFR10) – Fondsrente ohne Garantie (HFR 10)“.

Die Alte Leipziger Rentenversicherung HFR10: Eine Einführung in die Nettopolice

Bevor wir in die Tiefe der Analyse eintauchen, ist es essenziell, die Besonderheiten der Nettopolice im Kontext der Alte Leipziger Rentenversicherung zu verstehen. Eine Nettopolice zeichnet sich primär durch eine andere Kostenstruktur aus. Im Gegensatz zur Bruttopolice, die in der Regel hohe Abschluss- und Vertriebskosten enthält, werden diese bei der Nettopolice separat über ein Honorar des Vermittlers abgerechnet. Dies führt oft zu einer deutlich effizienteren Kostenquote über die gesamte Vertragslaufzeit und somit zu einem höheren Endkapital für Sie als Anlegerin oder Anleger.

Die HFR10 der Alten Leipziger ist eine fondsgebundene Rentenversicherung, die es ermöglicht, Kapital in verschiedene Investmentfonds, insbesondere ETFs, anzulegen. Der Vorteil: Sie partizipieren direkt an der Entwicklung der Kapitalmärkte und können langfristig von höheren Renditechancen profitieren, als es bei klassischen Garantieprodukten der Fall wäre. Die Entscheidung für eine solche Altersvorsorge sollte jedoch stets auf einer gründlichen Analyse der eigenen Risikobereitschaft und der finanziellen Situation basieren. Für eine umfassende Orientierung zur Findung der beste private rentenversicherung stehen wir Ihnen gerne zur Seite.

1. Unser Testansatz und die Kriterien für die Bewertung

Um eine transparente und nachvollziehbare Bewertung der Alte Leipziger Rentenversicherung im Tarif HFR10 zu gewährleisten, haben wir die häufigsten Anliegen und Wünsche unserer Kunden und Kundinnen gebündelt und in fünf zentrale Kategorien unterteilt. Diese bilden die Basis für unseren Testbericht und ermöglichen einen umfassenden Blick auf die Stärken und potenziellen Schwächen des Angebots.

Die fünf maßgeblichen Parameter sind:

- Kosten: Transparenz und Höhe der anfallenden Gebühren.

- Rentenfaktor: Die Umrechnung des angesparten Kapitals in eine lebenslange Rente.

- ETF-Auswahl: Vielfalt und Qualität der zur Verfügung stehenden Investmentmöglichkeiten.

- Flexibilität: Anpassungsmöglichkeiten während der Anspar- und Rentenphase.

- Unternehmensbewertung und Finanzstärke: Die Solidität und Verlässlichkeit des Anbieters.

Beispielprofil für unsere Analyse

Für unseren Test haben wir eine beispielhafte Person herangezogen, die monatlich 200 € in die ETF-Rentenversicherung der Alten Leipziger (HFR 10) einzahlen möchte. Unsere Modellperson wurde im Jahr 1990 geboren und plant eine Beitragszahlung bis zum 67. Lebensjahr, was einer Vertragslaufzeit von 34 Jahren entspricht.

Hinweis: Wir werden in diesem Testbericht immer wieder auf die Thematik der Nettopolice und Bruttopolice zurückkommen. Falls Sie sich intensiver mit diesem Thema auseinandersetzen möchten, empfehlen wir Ihnen unseren speziellen Artikel „ETF-Rentenversicherung Nettopolice“.

Im ersten Teil unseres Vergleichs steht die Kostenstruktur der Nettopolice der Alten Leipziger im Vordergrund, die wir direkt mit der Bruttopolice desselben Unternehmens vergleichen. Es ist entscheidend zu verstehen, dass die Leistungen beider Tarife – abgesehen von der Kostenstruktur – identisch sind.

2. Kostenanalyse: Nettopolice vs. Bruttopolice

Die Kosten sind ein entscheidender Faktor, der die Rendite Ihrer Altersvorsorge maßgeblich beeinflusst. Eine detaillierte Betrachtung der Effektivkosten ist daher unerlässlich. Hier zeigen sich die Vorteile der Nettopolice der Alte Leipziger Rentenversicherung besonders deutlich.

2.1 Die Nettopolice der Alten Leipziger (HFR10) im Fokus

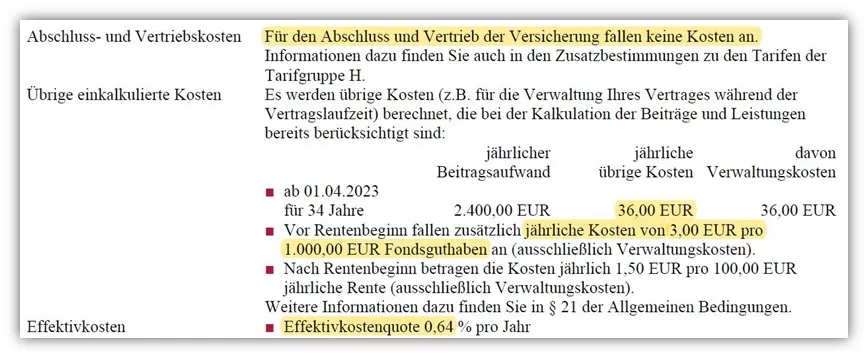

Die Kosten der fondsgebundenen Rentenversicherung HFR10 der Alten Leipziger setzen sich aus fixen jährlichen Kosten und guthabenbezogenen Kosten zusammen. Die folgende Abbildung zeigt die Kostenstruktur für unsere Beispielperson im Honorartarif der Alten Leipziger.

Kostenstruktur der Alte Leipziger Nettopolice (HFR10)

Kostenstruktur der Alte Leipziger Nettopolice (HFR10)

Typisch für eine Nettopolice fallen hierbei keine Abschlusskosten und keine Vertriebskosten an. Die jährlichen Fixkosten belaufen sich auf 36 €. Zusätzlich fallen pro 1.000 € Fondsguthaben (ETF-Guthaben) jährlich 3,00 € an Verwaltungskosten an. Insgesamt weist der Nettotarif der Alte Leipziger Rentenversicherung in unserem Beispiel eine äußerst attraktive Effektivkostenquote von 0,64 % pro Jahr auf (siehe obige Abbildung).

Hinweis: In diesem Vergleich wurde der Vanguard FTSE All-World UCITS ETF mit jährlichen Verwaltungskosten von 0,22 % gewählt, welche bereits bei der Berechnung der Effektivkosten berücksichtigt wurden.

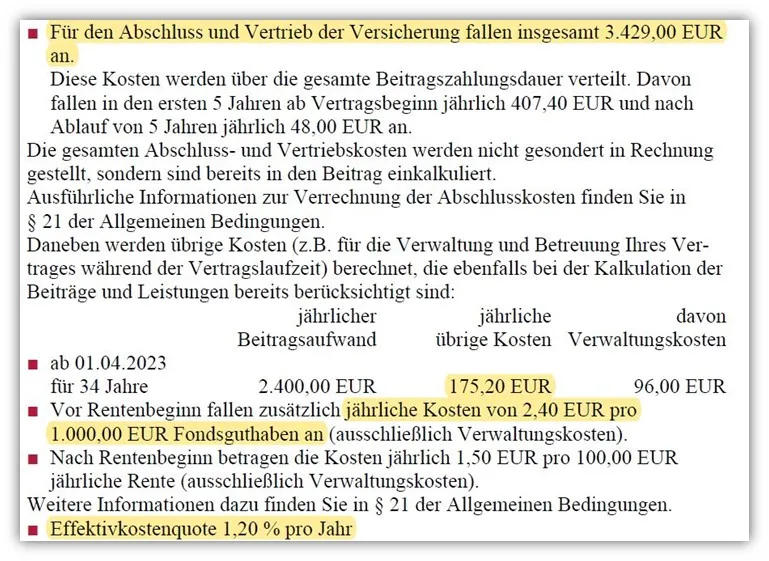

2.2 Die Bruttopolice der Alten Leipziger (FR10) im Vergleich

Wie bereits erwähnt, unterscheidet sich die „herkömmliche“ Bruttopolice der Alten Leipziger von der preiswerteren Nettopolice lediglich in ihrer Kostenstruktur und im Tarifnamen. Bei der Bruttopolice (FR10) fehlt das „H“ vor der Bezeichnung, welches für Honorartarif steht. Wir haben für den Vergleich dieselben Parameter wie oben beschrieben herangezogen.

Auch hier rechnen wir wieder mit unserer beispielhaften Person, die 1990 geboren wurde und für die nächsten 34 Jahre bis zu ihrem 67. Lebensjahr 200 € monatlich in eine ETF-Rentenversicherung investieren möchte. Wie Sie erkennen können, sind die Kosten bei der Bruttopolice (FR10) signifikant höher.

Kosten der Alte Leipziger Bruttopolice (FR10)

Kosten der Alte Leipziger Bruttopolice (FR10)

In unserem Beispiel würden in den ersten fünf Jahren 2.037,00 € an private rentenversicherung kosten in Form von Abschluss- und Vertriebskosten anfallen (407,40 € pro Jahr über fünf Jahre). Ab dem fünften Jahr betragen diese Kosten weiterhin 48,00 € jährlich. Darüber hinaus liegen die jährlichen Verwaltungsgebühren bei 175,20 €. Die Kosten pro 1.000 € Fondsguthaben belaufen sich bei der Bruttopolice auf 2,40 €.

Die Effektivkostenquote beträgt in diesem Beispiel 1,20 % (siehe obige Abbildung). Der deutliche Unterschied in den Kosten zeigt, warum eine genaue Analyse der Tarifart bei der Wahl der beste rentenversicherung so wichtig ist.

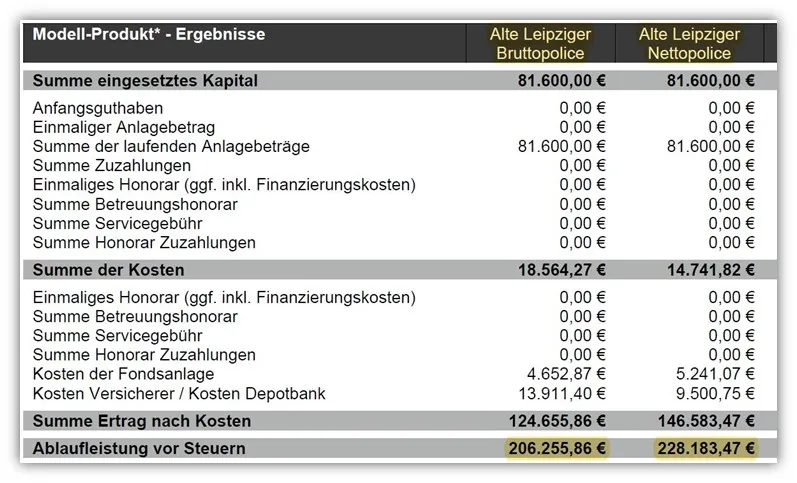

2.3 Kapitalentwicklung: Brutto- versus Nettopolice

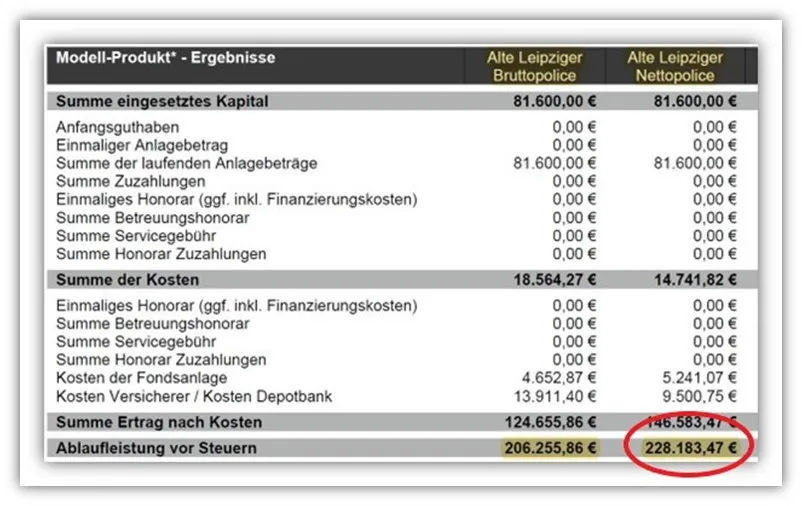

Ein direkter Vergleich der Kosten und deren Einfluss auf das Endkapital verdeutlicht den erheblichen Vorteil, den Sie als Verbraucher/-in bei einer Nettopolice der Alte Leipziger Rentenversicherung haben.

Vergleich der Kapitalentwicklung bei Brutto- und Nettopolice der Alte Leipziger Rentenversicherung

Vergleich der Kapitalentwicklung bei Brutto- und Nettopolice der Alte Leipziger Rentenversicherung

Unter Annahme der gleichen Wertentwicklung des ETFs von 6 % p.a. und unter Berücksichtigung der jeweiligen Kosten erzielen Sie bei der Nettopolice (rechte Spalte) ein höheres Endkapital von mehr als 21.000 €. Diese signifikante Differenz unterstreicht die Wichtigkeit einer kosteneffizienten Gestaltung der Altersvorsorge. Die kostengünstige Nettopolice der Alten Leipziger können Sie selbstverständlich mit unserer professionellen Hilfe abschließen. Nehmen Sie gerne über unser Kontaktformular Verbindung mit uns auf.

Zwischenfazit Kosten

Die jährlichen Verwaltungskosten von 36 € bei der Alte Leipziger Rentenversicherung sind sehr gering. Allerdings haben die prozentualen Kosten vom Fondsguthaben (3,00 € je 1.000 € Fondsguthaben) einen deutlich größeren Einfluss. Hier empfiehlt sich, je nach Höhe der monatlichen Einzahlung, ein Vergleich mit anderen Anbietern. Insgesamt sind die Kosten der Alten Leipziger im Marktvergleich der Nettopolicen als relativ gering einzuschätzen, was sie zu einer attraktiven Option für die private Altersvorsorge macht.

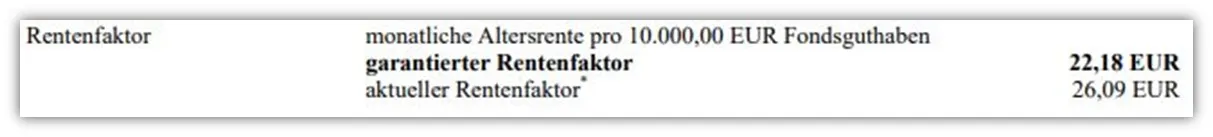

3. Der Rentenfaktor der Alten Leipziger: Sicherheit und Potenzial

Der Rentenfaktor ist ein zentrales Element jeder privaten Rentenversicherung, da er festlegt, wie viel monatliche Rente Sie pro 10.000 € angespartem Kapital erhalten. Bei der Alte Leipziger Rentenversicherung wird dieser Faktor in Form eines aktuellen und eines garantierten Rentenfaktors ausgewiesen. Die genauen Unterschiede und die Berechnung des Rentenfaktors können Sie in unserem Fachbeitrag „Rentenfaktor einer ETF-Rentenversicherung“ nachlesen.

Garantierter vs. Aktueller Rentenfaktor

Ein Auszug aus der Berechnung für unsere Beispielperson zeigt, dass eine recht große Differenz (17,63 %) zwischen dem garantierten Rentenfaktor von 22,18 € und dem aktuellen Rentenfaktor von 26,09 € liegt.

Garantierter Rentenfaktor der Alte Leipziger fondsgebundenen Rentenversicherung

Garantierter Rentenfaktor der Alte Leipziger fondsgebundenen Rentenversicherung

Gerade diejenigen, die im Rentenalter eine lebenslange monatliche Rente beziehen möchten, sollten bei der Auswahl des passenden Anbieters auf einen möglichst hohen Rentenfaktor achten.

Bleiben wir bei unserem Beispiel der fondsgebundenen Rentenversicherung als Nettopolice:

Kapitalentwicklung und Rentenfaktor im Vergleich

Kapitalentwicklung und Rentenfaktor im Vergleich

Unsere Beispielperson (geboren 1990) spart 34 Jahre lang 200 € in die ETF-Rentenversicherung der Alten Leipziger (HFR10) ein. Das Endkapital beträgt zum 67. Lebensjahr 228.183,47 €. Der garantierte Rentenfaktor liegt bei 22,18 € je 10.000 € Fondsguthaben, während der aktuelle Rentenfaktor 26,09 € je 10.000 € Fondsguthaben beträgt.

- Monatliche Rente beim garantierten Rentenfaktor: (228.183,47 € / 10.000 €) * 22,18 € = 506,11 €

- Monatliche Rente beim aktuellen Rentenfaktor: (228.183,47 € / 10.000 €) * 26,09 € = 595,33 €

Da der finale Rentenfaktor erst zum Rentenbeginn festgelegt wird, hat der aktuelle Rentenfaktor eher eine indikative Aussagekraft. Bei der Kalkulation sollte man stets berücksichtigen, dass der tatsächlich zur Anwendung kommende Wert zwischen dem aktuellen und garantierten Rentenfaktor liegen könnte.

Hinweis: Der oben genannte Rentenfaktor gilt nur für unsere Beispielrechnung und ist nicht pauschal auf alle ETF-Rentenversicherungen der Alten Leipziger anwendbar.

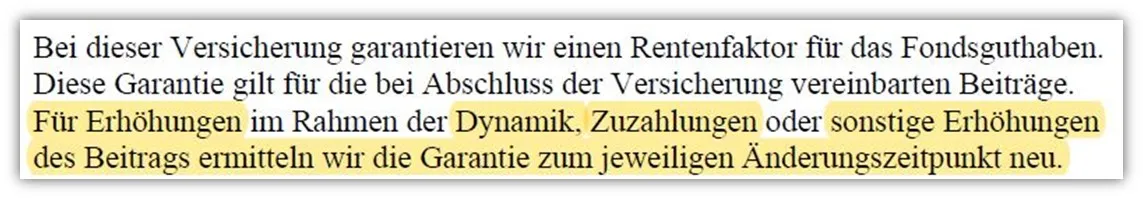

Rentenfaktor bei Zuzahlungen und Erhöhungen

Eine Besonderheit bei der Alte Leipziger Rentenversicherung ist zu beachten: Sollten Sie zukünftig Ihre monatlichen Sparraten erhöhen, eine Beitragsdynamik in Ihren Vertrag einbauen oder Sonderzahlungen tätigen wollen, so wird der Rentenfaktor für diesen Teil der Erhöhung stets neu kalkuliert.

Neukalkulation des Rentenfaktors bei Zuzahlungen zur Alte Leipziger Nettopolice

Neukalkulation des Rentenfaktors bei Zuzahlungen zur Alte Leipziger Nettopolice

Dies bedeutet, dass für jeden erhöhten oder zusätzlichen Beitragsanteil ein neuer, zum Zeitpunkt der Erhöhung gültiger Rentenfaktor angewendet wird, der sich von den ursprünglichen Konditionen unterscheiden kann. Diese Regelung sorgt für eine faire Anpassung an die aktuellen Marktbedingungen.

Zwischenfazit Rentenfaktor Alte Leipziger

Im Vergleich zu anderen Nettopolicen bot die Alte Leipziger Rentenversicherung mit dem Tarif HFR10 lange einen überdurchschnittlich hohen aktuellen Rentenfaktor, während der garantierte Rentenfaktor teilweise etwas unter dem Niveau der Konkurrenz lag.

Update (Stand: Juli 2025): Seit Jahresbeginn 2025 hat sich die Situation deutlich verbessert. Die Alte Leipziger hat den garantierten Rentenfaktor erheblich angehoben, wodurch der Abstand zwischen dem garantierten und dem aktuellen Rentenfaktor nun deutlich geringer ausfällt. Damit zählt der Rentenfaktor dieses Tarifs inzwischen zu den Stärken im Marktumfeld und hebt sich positiv ab.

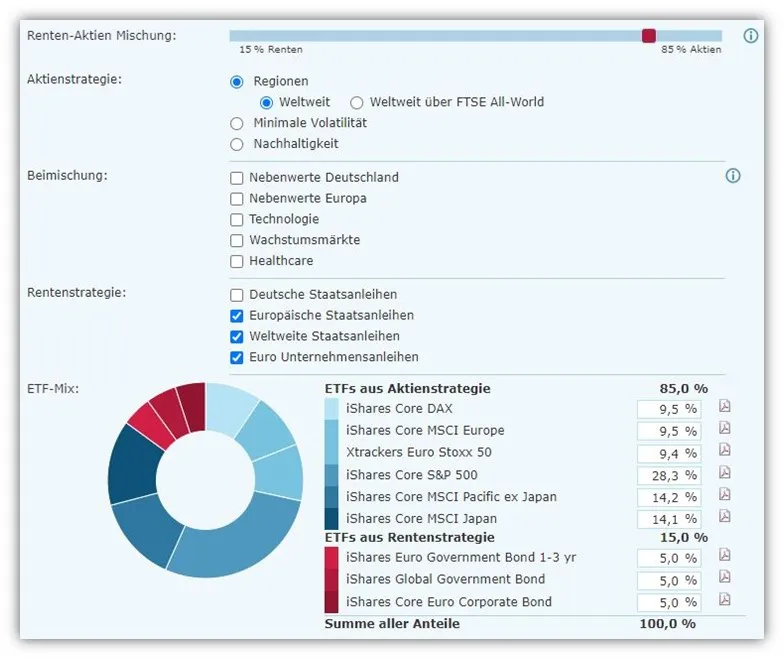

4. Vielfalt der Geldanlagen: Die ETF-Auswahl bei der Alten Leipziger

Die Auswahl der Anlagemöglichkeiten ist ein Kernaspekt einer fondsgebundenen Rentenversicherung. Die Alte Leipziger Rentenversicherung stellt hier eine vergleichbar große und vielfältige Auswahl an unterschiedlichen Geldanlagen bereit. Insgesamt können Sie aus beeindruckenden 233 verschiedenen Anlageformen wählen. Diese gliedern sich in Aktienfonds (ETFs), Renten- und Geldmarktfonds, vermögensverwaltende Fonds / Mischfonds, eigene Portfolios und Produktfonds. Die meisten unserer Anfragenden interessieren sich primär für die kostengünstigen ETFs oder Rentenfonds.

In der Tarifvariante HFR10 der Alten Leipziger haben Sie die Wahl aus 52 unterschiedlichen ETFs, was deutlich über dem Marktdurchschnitt liegt. Neben den bewährten „Klassikern“ wie MSCI World oder FTSE All-World ETFs bietet die Alte Leipziger zudem eine spannende Auswahl an sogenannten Themen-ETFs, wie beispielsweise dem L&G Clean Water ETF (IE00BK5BC891) oder dem L&G Clean Energy ETF (IE00BK5BCH80).

Auch nachhaltiges Investieren in ETFs ist bei der Alte Leipziger Rentenversicherung möglich. Sie können bis zu 20 verschiedene ETFs gleichzeitig besparen und deren prozentuale Gewichtung frei wählen. Wer seine ETFs nicht selbst auswählen möchte, kann auf den Portfolio-Planer zurückgreifen, der verschiedene Anlagestrategien vorschlägt.

Zur Veranschaulichung haben wir im folgenden Schaubild mithilfe des Portfolio-Planers eine Renten-Aktien-Mischung vorgenommen, um eine Strategie mit 85 % ETFs und 15 % Rentenanteilen zu demonstrieren.

Abbildung: Beispiel einer Portfolio-Strategie mit Aktien- und Rentenanteilen, erstellt mit dem Portfolio-Planer der Alte Leipziger.

Abbildung: Beispiel einer Portfolio-Strategie mit Aktien- und Rentenanteilen, erstellt mit dem Portfolio-Planer der Alte Leipziger.

Der Portfolio-Planer schlägt Ihnen auf Basis Ihrer Präferenzen und gesetzten Filter eine passende Portfolio-Strategie vor. Dies kann eine hervorragende Lösung für diejenigen sein, die sich weniger intensiv mit der individuellen ETF-Auswahl befassen möchten oder Anregungen durch die Vorschläge erhalten wollen.

Über den Link der „Fondspalette“ können Sie sich die vollständige Liste der besparbaren ETFs und Fonds anschauen. Für tiefere Einblicke in Anlagemöglichkeiten könnte auch die continentale basisrente invest von Interesse sein.

Nachhaltig in ETFs investieren mit “VisionGrün”

Sie können bei der fondsgebundenen Rentenversicherung der Alte Leipziger Rentenversicherung das Thema Nachhaltigkeit besonders in den Fokus rücken. Dabei werden Ihre Anlagen nach strengen ESG-Kriterien (Environment, Social, Governance) ausgerichtet. Der optionale Zusatzbaustein nennt sich “VisionGrün”. Das Besondere daran ist, dass während der gesamten Vertragslaufzeit und sogar in der Rentenphase sämtliche Anlagen in Ihrem Vertrag nach diesen ESG-Kriterien gemanagt werden. Auch die Gelder im klassischen Sicherungsvermögen werden entsprechend nachhaltig angelegt. Sollten Sie sich irgendwann für einen Wechsel zu herkömmlichen ETFs entscheiden, ist diese Option zudem kostenfrei möglich.

Zwischenfazit ETF-Auswahl Alte Leipziger

Die Auswahl der unterschiedlichen Geldanlagen (egal, ob ETFs oder Renten) ist bei der Alte Leipziger Rentenversicherung im Marktvergleich sehr gut. Hier finden sich neben Themen-ETFs auch zahlreiche nachhaltige ETFs. Nur wenige Anbieter am Markt können eine solch umfassende Vielfalt anbieten, was die Alte Leipziger zu einer attraktiven Wahl für diverse Anlagestrategien macht.

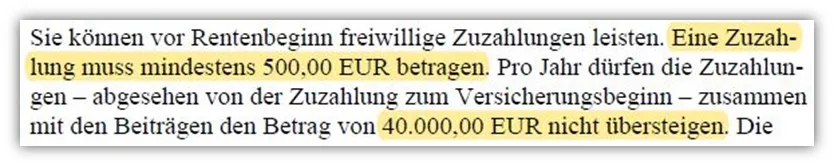

5. Flexibilität: Anpassungsfähigkeit der Altersvorsorge

Im Bereich der Flexibilität hat die Alte Leipziger Rentenversicherung mit ihrem Tarif HFR10 ebenfalls sehr viel zu bieten. Während der Ansparzeit können Sie Ihre monatlichen Beiträge problemlos erhöhen oder herabsetzen – und das ganz ohne zusätzliche Kosten. Dies ermöglicht es Ihnen, Ihre Altersvorsorge an veränderte Lebensumstände anzupassen.

Möchten Sie einen bestimmten Betrag zusätzlich in die ETF-Rentenversicherung einzahlen, so ist dies ebenfalls durch Zuzahlungen möglich. Dabei sind in den Versicherungsbedingungen genau geregelt, wie hoch die Mindest- und Maximalbeträge für solche Zuzahlungen sein dürfen.

Zuzahlungsmöglichkeiten bei der Alte Leipziger fondsgebundenen Rentenversicherung

Zuzahlungsmöglichkeiten bei der Alte Leipziger fondsgebundenen Rentenversicherung

Während der Ansparphase sind auch Teilauszahlungen aus dem Vertrag möglich. Obwohl dies nicht der primäre Fokus einer ETF-Rentenversicherung sein sollte, kann eine solche Option in unerwarteten finanziellen Belastungssituationen äußerst hilfreich sein. Auszahlungen aus der ETF-Rentenversicherung sind während der Ansparphase zudem kostenfrei, was längst nicht bei allen Versicherungen der Fall ist und die kundenfreundliche und flexible Ausrichtung der Alte Leipziger Rentenversicherung in diesem Bereich unterstreicht.

Ihre ursprünglich gewählten ETFs können Sie jederzeit kostenfrei ändern oder anpassen. Falls Sie mehrere ETFs mit einer bestimmten Gewichtung ausgewählt haben, stellt die Alte Leipziger über das kostenfreie Rebalancing automatisch einmal im Jahr Ihre ursprüngliche Verteilung der besparten ETFs wieder her.

Rebalancing-Funktion der Alte Leipziger fondsgebundenen Rentenversicherung

Rebalancing-Funktion der Alte Leipziger fondsgebundenen Rentenversicherung

Kurz vor Rentenbeginn haben Sie die freie Wahl, ob Sie sich das angesparte Kapital ganz oder teilweise auszahlen lassen oder als lebenslange Rente beziehen möchten. Das Besondere dabei: Diese wichtige Entscheidung müssen Sie nicht bei Vertragsabschluss treffen, sondern erst innerhalb der letzten sechs Monate vor Rentenbeginn.

Kapitalwahlrecht bei der Alte Leipziger fondsgebundenen Rentenversicherung

Kapitalwahlrecht bei der Alte Leipziger fondsgebundenen Rentenversicherung

Eine sogenannte Verlängerungsoption bis zum Alter von 85 Jahren ist bei der Alten Leipziger ebenfalls möglich. Dabei müssen Sie nicht zwingend die Beiträge bis zum 85. Lebensjahr weiterzahlen.

Dieses Vorgehen kann aus steuerlichen Gründen eine interessante Konstellation für diejenigen darstellen, die sich über mehrere Jahre Teilauszahlungen aus der Rentenversicherung auszahlen lassen möchten. In unserem ausführlichen Artikel “Kapitalauszahlung in Teilschritten” sind wir auf die Vorteile dieser Auszahlvariante eingegangen. Auch hier bieten sich Parallelen zu ähnlichen Produkten an, beispielsweise der mlp lebensversicherung, die ebenfalls flexible Auszahlungsoptionen bieten kann.

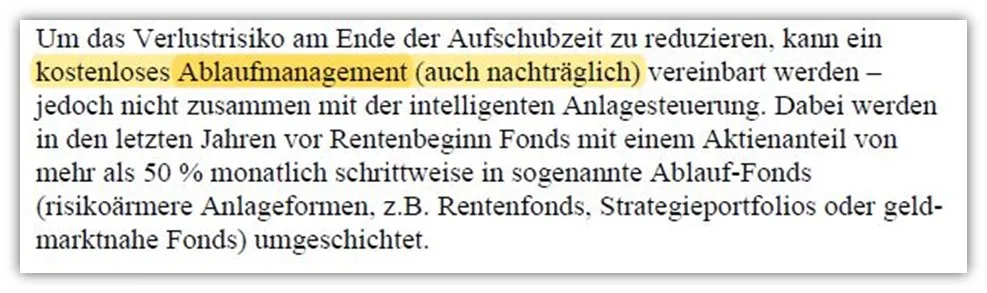

Die Alte Leipziger bietet in ihrem Tarif HFR10 ein sogenanntes kostenfreies Ablaufmanagement an, welches auch nachträglich vereinbart werden kann. Was mit dem Ablaufmanagement gemeint ist, können Sie dem folgenden Auszug aus den Versicherungsbedingungen entnehmen.

Ablaufmanagement der Alte Leipziger fondsgebundenen Rentenversicherung

Ablaufmanagement der Alte Leipziger fondsgebundenen Rentenversicherung

Dieses Feature sorgt für eine risikoreduzierte Anlagestrategie in den letzten Jahren vor Rentenbeginn, indem das Kapital schrittweise in sicherere Anlagen umgeschichtet wird.

Zwischenfazit Flexibilität Alte Leipziger

Die ETF-Rentenversicherung der Alte Leipziger Rentenversicherung weist ein hohes Maß an Flexibilität auf. Durch die Möglichkeit, Ihre ETFs anzupassen und neu auszurichten, können Sie Ihre Anlagestrategie kontinuierlich anpassen und verändern. Hinzu kommt, dass für Änderungen, Erhöhungen oder Zuzahlungen keinerlei direkte Kosten für Sie entstehen. Im Marktvergleich ist dieser Service als überdurchschnittlich gut zu bewerten und ein klarer Pluspunkt für die Attraktivität dieses Vorsorgeprodukts.

6. Unternehmensbewertung und Finanzstärke der Alten Leipziger

Bei der Wahl einer langfristigen Altersvorsorge ist nicht nur der Tarif entscheidend, sondern auch die Solidität und Verlässlichkeit des Versicherungsunternehmens selbst. Betrachtet man das Versicherungsunternehmen „Alte Leipziger“ hinter dem Tarif HFR10, so stößt man auf den Begriff „Versicherungsverein auf Gegenseitigkeit“ (VVaG). Das Prinzip des Versicherungsvereins auf Gegenseitigkeit bedeutet, dass die Kunden gleichzeitig die Mitglieder des Vereins sind. Die Geschäftspolitik richtet sich demnach ausschließlich an den Interessen der Mitglieder aus. Ein Teil der erwirtschafteten Gewinne kommt den Mitgliedern in Form der Überschussbeteiligung zugute. Es gibt keine externen Aktionäre, die Dividendenansprüche stellen.

Wenn Sie über Jahrzehnte hinweg in eine private Rentenversicherung einzahlen, sollte der Anbieter nicht nur mit einem guten Tarif überzeugen, sondern auch finanziell solide aufgestellt sein. Die Zahlen aus dem aktuellen Geschäftsbericht 2024 sprechen bei der Alte Leipziger Rentenversicherung eine klare Sprache und unterstreichen die robuste Finanzstärke:

- Kapitalanlagen: Mit 32,4 Milliarden € verwaltetem Vermögen verfügt die Alte Leipziger über eine stabile Basis, die für die langfristige Erfüllung von Verpflichtungen und solide Erträge sorgt.

- Eigenkapital: 1,15 Milliarden € – mit einer Eigenkapitalquote von 45,29 Promille zählt die Alte Leipziger zu den stärkeren Lebensversicherern am deutschen Markt.

- Solvenzquote: Beeindruckende 370 Prozent – dieser Wert liegt weit über dem gesetzlich geforderten Minimum von 100 Prozent und zeigt, dass auch in unvorhergesehenen Krisenzeiten ausreichend Mittel vorhanden wären, um alle Verpflichtungen zu erfüllen.

- Verwaltungskostenquote: 1,87 Prozent – ein vergleichsweise schlanker Wert, der auf effiziente Prozesse hinweist und potenziell höhere Überschüsse für die Versicherten ermöglicht.

- Rückstellung für Beitragsrückerstattung: 1,098 Milliarden € – aus diesen Mitteln profitieren die Kunden über Überschussbeteiligungen, was die Mitgliederorientierung des VVaG-Prinzips belegt.

- Ratingeinschätzungen: Hervorragende Bewertungen von unabhängigen Ratingagenturen: Fitch (A+), S&P (A), Assekurata (A+) – dies sind durchweg starke Einschätzungen, die die Finanzstärke und Verlässlichkeit der Alten Leipziger extern bestätigen.

- Unternehmensform: Versicherungsverein auf Gegenseitigkeit (VVaG) – Das Fehlen von Aktionären und Dividendenansprüchen bedeutet, dass alle erwirtschafteten Gewinne im Kollektiv der Versicherten verbleiben und zur Stärkung des Unternehmens oder zur Beteiligung der Kunden verwendet werden.

Diese Zahlen belegen eindrucksvoll: Die Alte Leipziger gehört zu den Anbietern, bei denen die finanzielle Substanz und Verlässlichkeit mit dem attraktiven Tarifangebot mithalten können.

7. Unser Fazit zur Alte Leipziger Rentenversicherung (HFR10)

Die Alte Leipziger Rentenversicherung bietet mit ihrem Honorartarif HFR10 ein Vorsorgeprodukt, das im Marktvergleich durchweg positiv auffällt. Insbesondere die niedrigen Kosten, die hohe Flexibilität und eine vergleichsweise breite ETF-Auswahl sind herausragende Merkmale. Ergänzt wird dies durch eine Unternehmensbewertung, die das Unternehmen als äußerst solide und finanziell bestens gerüstet beurteilt.

Auch beim Thema Rentenfaktor schneidet der Tarif der Alten Leipziger seit Jahresbeginn 2025 durchschnittlich besser ab als in den Vorjahren. Die vormals größere Lücke zwischen dem aktuellen und dem garantierten Rentenfaktor hat sich signifikant verkleinert, was die Planungssicherheit für die Rentenphase erhöht.

Wenn Sie sich dem Thema Ihrer privaten Altersvorsorge widmen möchten und Ihnen dabei die Vorteile einer ETF-Rentenversicherung in Form einer Nettopolice bewusst sind, dann zögern Sie nicht, sich bei uns zu melden.

Wir beraten die meisten unserer Kunden/-innen deutschlandweit in digitaler Form! Schreiben Sie uns dafür einfach eine E-Mail (info@gn-finanzpartner.de) oder nutzen Sie unser Kontaktformular und vereinbaren Sie ein kostenfreies Erstgespräch. Gerne können Sie auch unser Angebot der Video-Beratung in Anspruch nehmen.

Im Erstgespräch können wir Ihnen in der Regel auch mitteilen, wie hoch das entsprechende Vermittlungshonorar für die Nettopolice ausfallen wird.

Wichtig: Wir raten Ihnen in jedem Fall zu einer finanzmathematischen Analyse, die wir im Zuge unserer Beratung erstellen. Mithilfe dieses Tools analysieren wir auf Basis Ihrer Ziele und Wünsche (in der Ansparphase und Rentenphase), welcher Anbieter und Tarif einer ETF-Rentenversicherung für Sie am ertragreichsten ist. Ihre Entscheidung sollte nicht allein anhand der Effektivkosten getroffen werden, da bei der Darstellung dieser ein gewisser „Gestaltungsspielraum“ seitens der Versicherer besteht.

Hier ein Beispiel, wie uns Anfragen erreichen:

Beispiel einer Anfrage zur ETF-Rentenversicherung Nettopolice

Beispiel einer Anfrage zur ETF-Rentenversicherung Nettopolice

Wir freuen uns auf Ihre Anfrage und unterstützen Sie gerne bei Ihrer optimalen Altersvorsorgeplanung!